Ипотека, рассрочка, потребкредит — в чём разница?

- Ипотека. Это кредит, который выдается банком на покупку жилья. При этом недвижимость, которую берут в ипотеку, остается в залоге у банка до полного погашения кредита, а чтобы взять ипотеку, надо накопить на первоначальный взнос — минимум 10% от стоимости жилья.

- Потребительский кредит. Его можно оформить под любые цели: например, на покупку бытовой техники, ремонт дома, лечение. Банк не отслеживает, куда идут деньги, тратить кредит на покупку жилья тоже никто не запрещает.

- Если размер кредита большой, для его оформления иногда нужен залог — им может стать любое имущество, например машина или земельный участок. Чтобы взять потребительский кредит, первоначальный взнос не нужен.

- Рассрочка от застройщика. Рассрочку дает не банк, а сам застройщик — продавец жилья. Он устанавливает сроки и, в некоторых случаях, процентную ставку. Покупатель заключает с застройщиком договор и ежемесячно выплачивает сумму, которая там прописана.

- Чтобы взять рассрочку, нужен первоначальный взнос, однако оформить ее проще, чем ипотеку или потребительский кредит: застройщик не смотрит на справку о доходах, трудовую занятость и кредитную историю.

У каждого из этих способов есть свои преимущества и риски. Расскажем о них подробнее.

Ипотека: имущественный вычет и льготные ставки против обременения

Плюсы ипотеки. Основное преимущество ипотеки — квартира сразу переходит в собственность покупателя. Однако после оформления ипотеки в Едином государственном реестре недвижимости делается пометка о наличии обременения: она говорит о том, что квартира находится в залоге у банка. Как только покупатель выплачивает ипотеку, пометку убирают.

Кроме того, по ипотечному кредиту можно получить единоразовый имущественный вычет — 13% от стоимости квартиры, но не больше 260 000 рублей. То есть если квартира стоит больше двух млн рублей, получить вычет больше установленного лимита всё равно не получится.

Раньше компенсировать расходы на жилье можно было только один раз. Но после 1 января 2014 года правила изменились. Если вы купили квартиру после этой даты и получили вычет меньше максимального, то можете получить остаток со следующей покупки. То есть, если квартира обошлась в 1,6 млн, вычет составит 208 000 рублей, а значит, еще 52 000 можно получить в будущем.

Эта поблажка не распространяется на вычет с ипотечных процентов — его можно получить один раз. Сумма вычета при этом не может быть больше 390 000 рублей — это 13% от трех миллионов.

Еще у государства есть льготные ипотечные программы. Например, для семей или на жилье в новостройках:

- по программе «Семейная ипотека» можно купить квартиру по льготной ставке до 6%. По новым правилам, которые вступили в силу 1 июля 2021 года, оформить такую ипотеку могут семьи даже с одним ребенком. Главное, чтобы он родился после 1 января 2018 года.

- программа «Льготная ипотека на новостройки» дает возможность оформить кредит по ставке до 7% — но только на квартиру в новостройке. Ее стоимость не должна превышать 3 млн рублей, а срок — 20 лет. При этом первоначальный взнос составит не меньше 15%.

Максимальный срок, на который можно получить ипотеку, — 30 лет. С одной стороны, эта цифра пугает, с другой, позволяет рассчитать комфортный ежемесячный платеж. Сделать это можно в нашем онлайн-калькуляторе или на сайте любого банка.

Ипотечный калькулятор — на сайте ВТБ

Еще одно преимущество ипотеки — проверка квартиры на юридическую чистоту самим банком. Это особенно актуально, если покупаете квартиру на вторичном рынке.

Представим ситуацию: собственник продал квартиру без согласия жены, хотя жилье было приобретено в браке. В течение года жена может оспорить сделку в суде и вернуть себе жилье, тогда покупатель рискует потерять и недвижимость, и деньги. При оформлении ипотеки банк сам ищет проблемные места в документах.

Минусы ипотеки. До погашения ипотеки квартира остается в залоге у банка. Получается, хоть квартира и переходит в собственность покупателя после сделки, он не может свободно ей распоряжаться.

Из-за этого возникают проблемы:

- если покупатель не будет платить кредит, банк может забрать квартиру себе;

- в квартире нельзя сделать перепланировку без согласия банка. Чтобы его получить, нужно обращаться с заявлением к ипотечному менеджеру, но шансы невелики;

- чтобы продать квартиру, нужно согласие банка.

При оформлении ипотеки нужно обязательно застраховать квартиру, а это дополнительные расходы. Например, если человек берет ипотеку в известном банке на три миллиона рублей, стоимость страхового полиса стоит больше 10 000 рублей в год. Еще может потребоваться страхование жизни и здоровья — как дополнительное условие от банка.

Также нужно учесть, что при оформлении ипотеки покупатель зависит от решения банка. Во-первых, не каждую квартиру можно купить в ипотеку. Вот когда банк может отказать:

- квартира находится в ипотеке у другого банка;

- судебные приставы арестовали квартиру за долги;

- в квартире есть неузаконенная перепланировка;

- большой процент износа жилья, то есть квартира находится в старом доме — например, в двухэтажке, которую планируют снести. Степень ветхости определяет оценочная компания, аккредитованная банком.

Во-вторых, отказать в ипотеке могут из-за самого заемщика. Чаще всего отказы получают покупатели с низким официальных доходом или плохой кредитной историей.

Собрали сравнительную таблицу плюсов и минусов ипотеки:

| Плюсы | Минусы |

|---|---|

| Квартира сразу переходит в собственность покупателя | Квартира находится в залоге у банка до погашения ипотеки. Если покупатель не будет платить кредит, банк может забрать квартиру |

| Можно получить имущественный вычет — 13% от стоимости жилья и суммы уплаченных налогов | Нельзя сделать перепланировку без согласия банка |

| Есть государственные программы и льготы. Например, квартиру в новостройке можно купить по ставке 7% годовых | Квартиру нельзя продать без согласия банка |

| Можно оформить на длительный срок — до 30 лет. Это позволит подобрать комфортный ежемесячный платеж | Нужно ежегодно оформлять страховой полис, а это дополнительный расходы |

| Банк сам проверяет квартиру на юридическую чистоту перед сделкой. Так ниже риск купить проблемную квартиру или нарваться на мошенников | Ипотеку могут не одобрить из-за низкого официального дохода или плохой кредитной истории |

Потребительский кредит: не нужен первоначальный взнос, но выше проценты

Плюсы потребительского кредита. Если при ипотеке квартира остается в залоге у банка, то в случае с кредитом банк этого не требует. Это значит, что на квартиру не будет наложено обременение, ее можно без проблем продать, подарить или завещать.

Правда, сумма кредита при этом будет ограничена: некоторые банки свободно дают в долг до двух или трех млн рублей, а за более крупные суммы требуют залог. Но это необязательно должна быть квартира — в качестве залога можно использовать машину, земельный участок, дачу, а также привлечь платежеспособного поручителя.

Еще один плюс потребительского кредита — для него не нужен первоначальный взнос, оплачивать страховой полис тоже необязательно. Зато с кредита можно получить имущественный вычет, но только если кредит целевой. То есть, если в кредитном договоре прописано, что вы берете деньги на покупке жилья, имеете право вернуть 13% от стоимости. Условия — те же, что с ипотекой.

Кроме того, получить потребительский кредит проще, так как банку не нужно знать, на что вы потратите эти деньги. Так, для получения небольшой суммы многие банки просят только паспорт и анкету-заявление. Но если собираетесь взять крупный кредит, без дополнительных документов, например справки о доходах, не обойтись.

С помощью потребкредита можно купить любую недвижимость. Если покупателю очень понравилась квартира, в которой есть неузаконенная планировка, никто не запретит ему ее купить. Правда, потом проблема с перепланировкой перейдет к новому владельцу, а вместе с ней и штрафы.

Минусы потребкредита. Сумма кредита, который можно взять без залога у банков разных: это может быть и 300 000 рублей, и два миллиона. Как мы уже сказали, для всего, что сверх лимита, нужен залог. А если заемщику нечего заложить или никто не согласится быть поручителей, банк не одобрит крупный кредит. В этом случае можно взять сумму меньше и использовать эти деньги как первоначальный взнос для ипотеки.

Процентная ставка по потребкредиту выше, чем по ипотеке, — так банк страхует себя от рисков. Банк может дать кредит и под 5-6% годовых, но для этого нужно выполнить условия. Самые низкие ставки обычно дают тем, у кого есть зарплатная карта в этом банке — то есть банк уже знаком с клиентом и его доходами.

Дальше идут нюансы: чем меньше документов предоставите и чем короче срок кредитования — тем выше процентные ставки. На деле они могут доходить до 20-30% годовых и включать страховку и дополнительную комиссию.

Кредит обычно выдают на короткий срок, как правило, — на пять-семь лет. При таком раскладе ежемесячный платеж составит до 200 000 рублей и больше. В некоторых банках можно взять кредит и на двадцать лет, но тогда придется отдать в залог недвижимость.

Наконец, в случае с потребительским кредитом банк не проверяет юридическую чистоту квартиры. То есть смотреть, не висят ли на квартире долги и не претендуют ли на нее другие собственники, должен сам покупатель.

Ниже мы собрали плюсы и минусы потребительского кредита на квартиру в одну таблицу:

| Плюсы | Минусы |

|---|---|

| Можно получить без залога до двух или трех миллионов | Не получится получить большую сумму без залога |

| Не нужен первоначальный взнос и страховой полис | Процентная ставка выше, чем по ипотеке. Она может доходить до 20-30%, все зависит от заемщика |

| Потребительский кредит получить проще, чем ипотеку. Не нужно подтверждать цель займа. А брать целевой кредит, можно получить имущественный вычет | Потребкредит, как правило, выдают на пять-семь лет. А значит, ежемесячный платеж по нему будет большим |

| Можно купить любую недвижимость | Покупатель сам отвечает за чистоту сделки |

Рассрочка от застройщика: нет переплаты, но придется выплатить всю сумму за полгода

Плюсы рассрочки. Для ее оформления не нужны справка о доходах и документы о трудовой занятости — потребуется только паспорт. Это значит, рассрочку можно получить даже с небольшим официальным доходом. Плохая кредитная история тоже не помешает оформить рассрочку — на нее застройщик не смотрит.

Помимо этого, если что-то пойдет не так, можно вернуть свои деньги. Покупатель может расторгнуть договор в одностороннем порядке и отказаться от выплаты рассрочки, если застройщик нарушил договоренности.

Условия расторжения договора прописаны в законе, вот они:

- застройщик просрочил сдачу дома на два месяца или больше;

- у дома или квартиры есть видимые недостатки, погрешности в строительстве, но их не устраняют;

- строительство дома прекращено или остановлено на неопределенный период;

- во время строительства изменилась проектная документация, площадь квартиры.

К плюсам можно отнести и срок оформления — получить рассрочку можно за два или три дня.

Минусы рассрочки. Рассрочкой можно оплатить только квартиру в новостройке. При этом нужно внести большой первоначальный взнос — как правило, порядка 20-30%.

Вот такую рассрочку предлагают известные застройщики в Москве:

| Застройщик | Первоначальный взнос | Максимальный срок |

|---|---|---|

| ПИК | от 10% | 6 месяцев |

| Инград | от 10% | До даты сдачи дома |

| Самолет | от 10% | 2 года |

| А101 | от 20% | До даты сдачи дома |

| ГК ФСК | от 30% | До даты сдачи дома |

При этом право собственности оформляется не сразу. Покупатель сможет стать владельцем квартиры только после того, как полностью погасит рассрочку и зарегистрирует договор долевого участия в Росреестре.

Еще один минус — короткий срок, на который дается рассрочка: как правило, до двух лет. Отсюда — большой ежемесячный платеж. Посмотрим на примере.

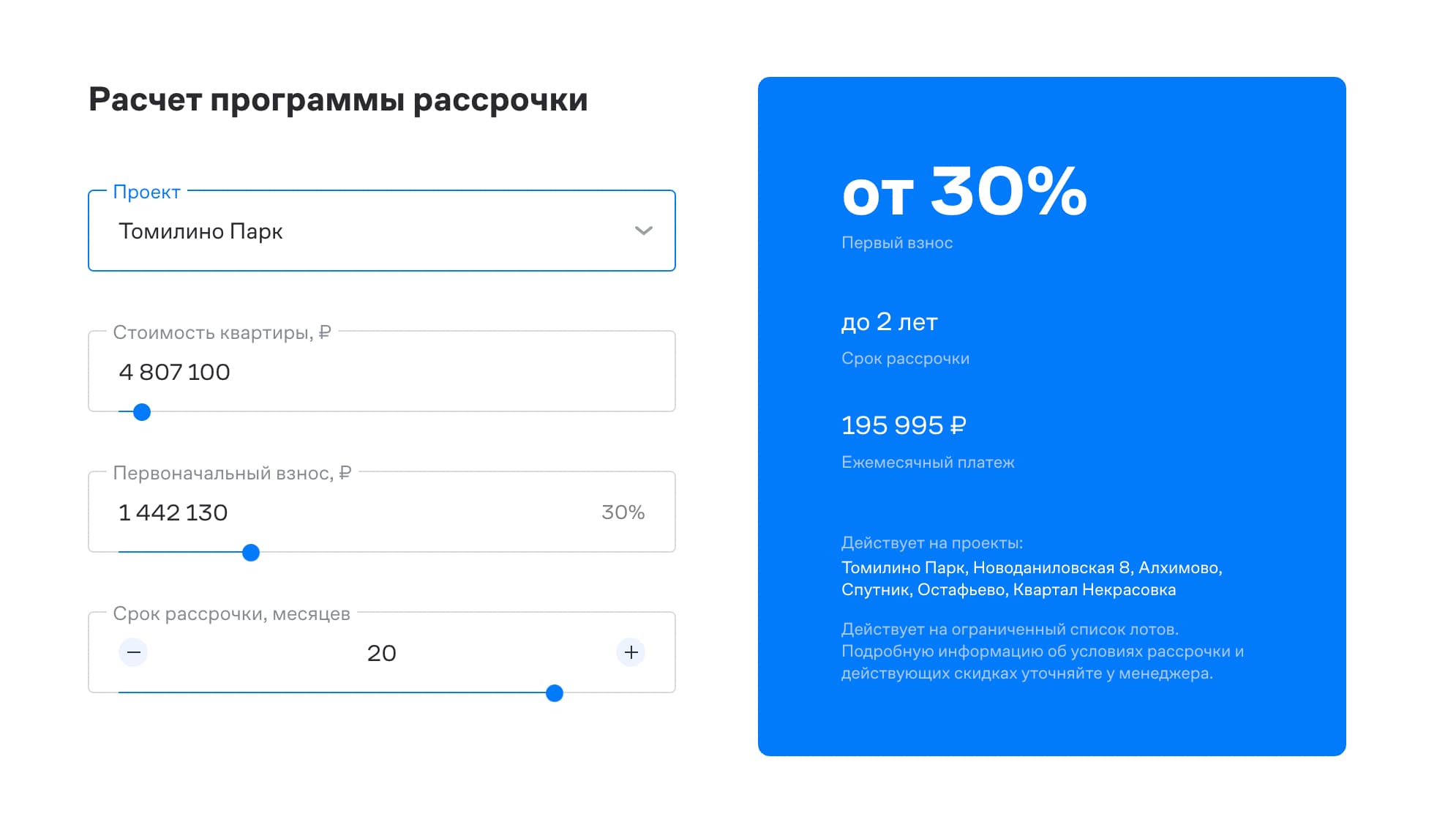

Группа компаний «Самолет» продает двухкомнатную квартиру в Москве. Срок сдачи — второй квартал 2023 года, стоимость — 4 807 100 рублей.

До сдачи квартиры примерно 20 месяцев. Первоначальный взнос, который просит застройщик, — 30%, или 1 490 130 рублей. Допустим, от продажи старой квартиры у нас есть эта сумма. На сайте застройщика можно найти калькулятор рассрочки. Получает, ежемесячный платеж — 195 995 рублей.

Калькулятор рассрочки от группы компаний «Самолет»

И самое важное: рассрочка хоть и ассоциируется с отсутствием процентов, но иногда они всё же есть.

Рассрочку без процентов, как правило, дают на срок до 12 месяцев или пока дом не сдадут. Всё что больше — предполагает переплату. Причем, чем больше период рассрочки, тем больше процент по ней.

Подобьем все плюсы и минусы рассрочки от застройщика:

| Плюсы | Минусы |

|---|---|

| Для оформления не нужны справки о доходах и трудовой занятости | Нельзя оплатить вторичное жилье, только новостройку |

| Можно оформить с плохой кредитной историей | Право собственности на квартиру оформляется не сразу, а после погашения рассрочки |

| Быстрый срок получения — 2-3 дня | Короткий срок, на который выдается, — до двух лет. Из-за этого большой ежемесячный платеж |

| Можно вернуть деньги, если застройщик нарушит договоренности | Большой первоначальный взнос — в среднем 30% от стоимости жилья |

| Не нужно оформлять страховку |

Что выгоднее — разбираемся на примере

Переплата по рассрочке. Мы уже посчитали приблизительный платеж по рассрочке на примере двухкомнатной квартиры — получилось 195 995 рублей в месяц.

Теперь посчитаем, сколько нужно заплатить за квартиру без процентов: 4 807 100 рублей (стоимость квартиры) — 1 490 130 рублей (первоначальный взнос) = 3 316 970 рублей

Сколько отдадим в итоге застройщику с процентами: 195 995 рублей (ежемесячный платеж) x 20 месяцев (длительность рассрочки) = 3 919 900 рублей

Получается переплата: 3 919 900 рублей (сколько отдадим в итоге с процентами) — 3 316 970 рублей (сколько должны были заплатить без учета процентов) = 602 930 рублей

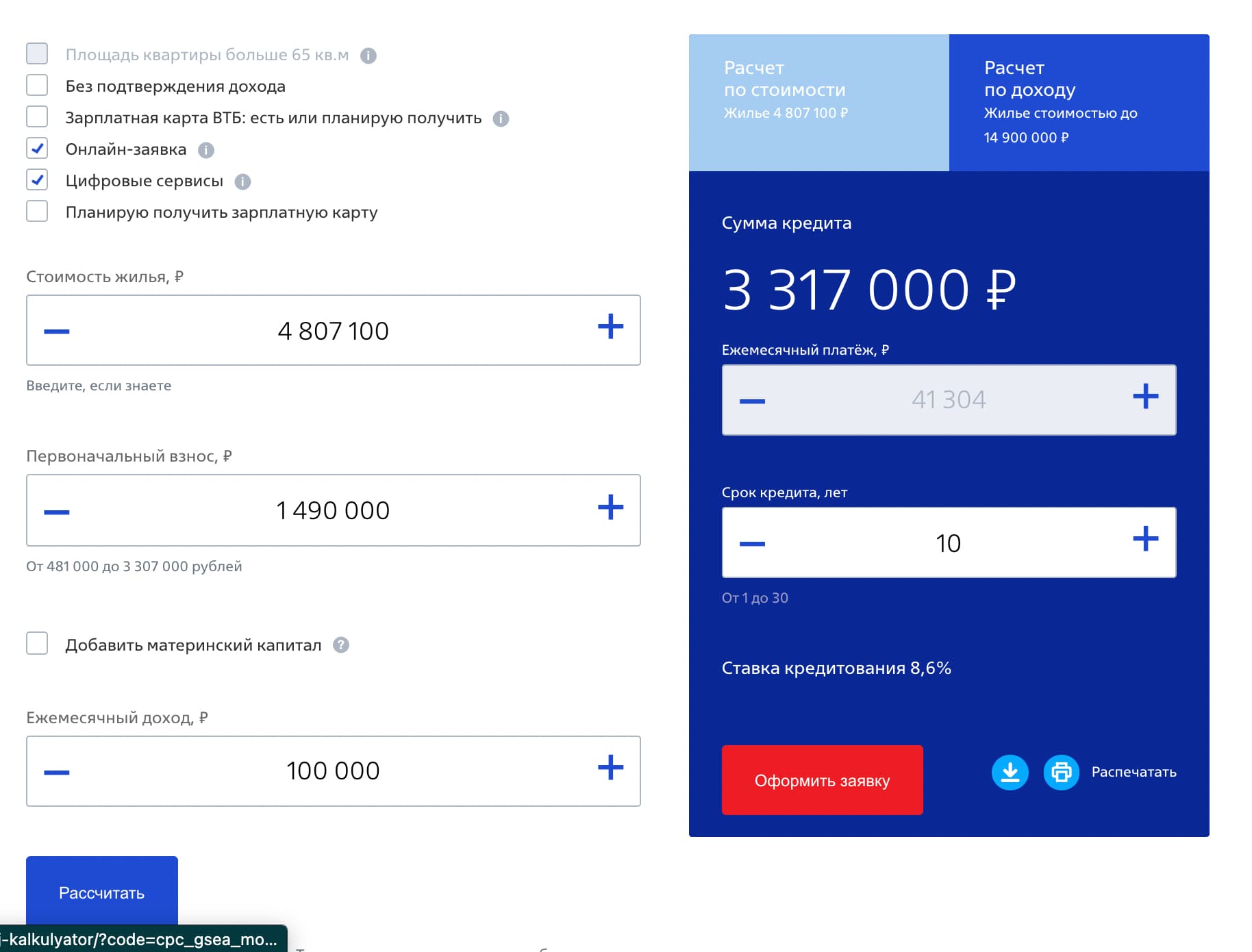

Переплата по ипотеке. Возьмем этот же пример и перенесем на ипотеку. Все вводные остаются:

стоимость квартиры — 4 807 100 рублей; первоначальный взнос 30% — 1 490 130 рублей.

Здесь у нас есть возможность увеличить срок платежа. Предположим, что мы решили взять ипотеку на десять лет. Для примера возьмём банк ВТБ. Если подавать заявку онлайн и пользоваться цифровыми сервисами, ставка кредитования будет 8,6 %.

Ипотечный калькулятор на сайте ВТБ

Мы уже выяснили, что без учета процентов и первоначального взноса мы бы заплатили 3 316 970 рублей.

- Теперь считаем, сколько заплатим банку с процентами: 41 304 рубля (наш ежемесячный платеж) x 120 месяцев (срок, на который взяли ипотеку) = 4 956 480 рублей

- Переплата получается: 4 956 480 рублей — 3 316 970 рублей = 1 639 510 рублей

Чтобы уменьшить переплату по ипотеке, можно:

подать документы в налоговую, чтобы получить имущественный вычет;

использовать частично досрочное погашение.

Так можно уменьшить переплату и сократить срок платежа. Например, если в день платежа внести 70 000 рублей вместо 40 000, дополнительная сумма уйдет не в проценты, а в тело долга.

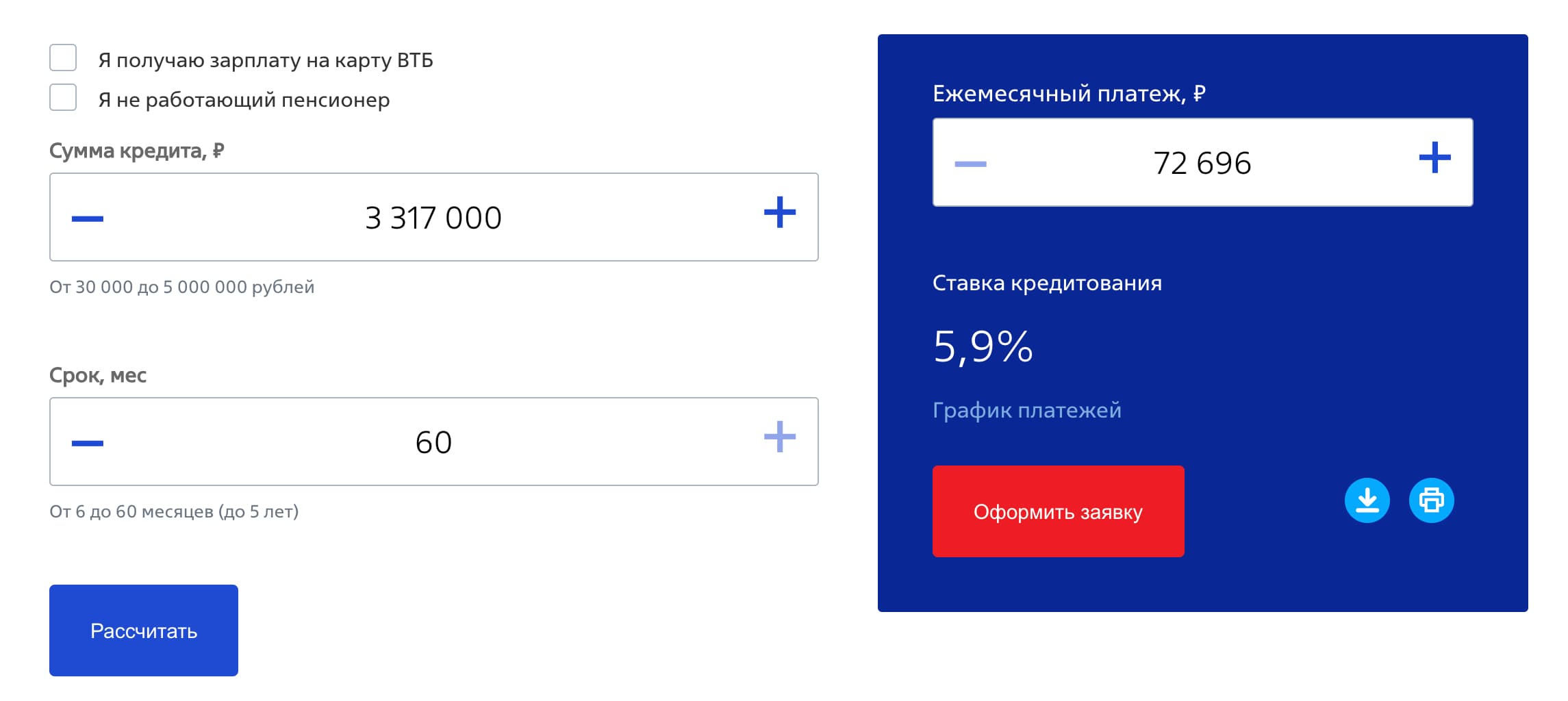

Переплата по потребительскому кредиту. Итак, у нас уже есть первоначальный взнос — 1 490 130 рублей. На квартиру нам не хватает 3 316 970 рублей. Эту сумму будем брать в банке.

Для примера возьмем тот же ВТБ — здесь дают кредит на срок до пяти лет. Минимальная процентная ставка, которую предлагает банк — 5,9%. Ежемесячный платеж — 72 696 рублей.

Кредитный калькулятор на сайте ВТБ

Считаем, сколько заплатим банку с процентами:

72 696 рублей (ежемесячный платеж) x 60 месяцев (срок, на который берем кредит) = 4 361 760 рублей

Переплата получается: 4 361 760 рублей — 3 316 970 рублей = 1 044 790 рублей

Подытожим

Самая большая переплата получается по ипотеке, а минимальная — по рассрочке, но это во многом связано со сроком — чем дольше можно платить, тем больше переплата. Переплату по ипотеке можно компенсировать имущественными вычетами и частично досрочным погашением.

Если у вас большая зарплата, но небольшой официальный доход, подойдет рассрочка. Чтобы ее оформить, не нужно подтверждать свою занятость. Погасить долг можно в сжатые сроки, но и платеж из-за этого будет выше, чем по ипотеке или потребительскому кредиту.

Чтобы взять ипотеку потребуется первоначальный взнос от 10%, подтвержденный доход и хорошая кредитная история. Несмотря на низкие процентные ставки, льготные программы и длительный срок кредитования, у ипотеки тоже есть свои минусы.

В случае с потребительским кредитом первоначальный взнос не понадобится, покупатель может выбрать любую квартиру и не переплачивать по страховке. Тем не менее, ежемесячные платежи будут больше из-за процентной ставки и более сжатых сроков кредитования.

Список использованных источников

Имущественный налоговый вычет при покупке квартиры. // Госуслуги.