Что сегодня происходит с ипотекой

Ситуация на рынке ипотеки зависит от нескольких составляющих: уровня ставки, наличия льготных программ, цен на недвижимость и спроса.

Ставки

Центральный банк России (ЦБ) продолжает повышать ключевую ставку — 28 октября она выросла до 21%. Вслед за ней растут и ставки по рыночной ипотеке, которые сегодня достигают 30%.

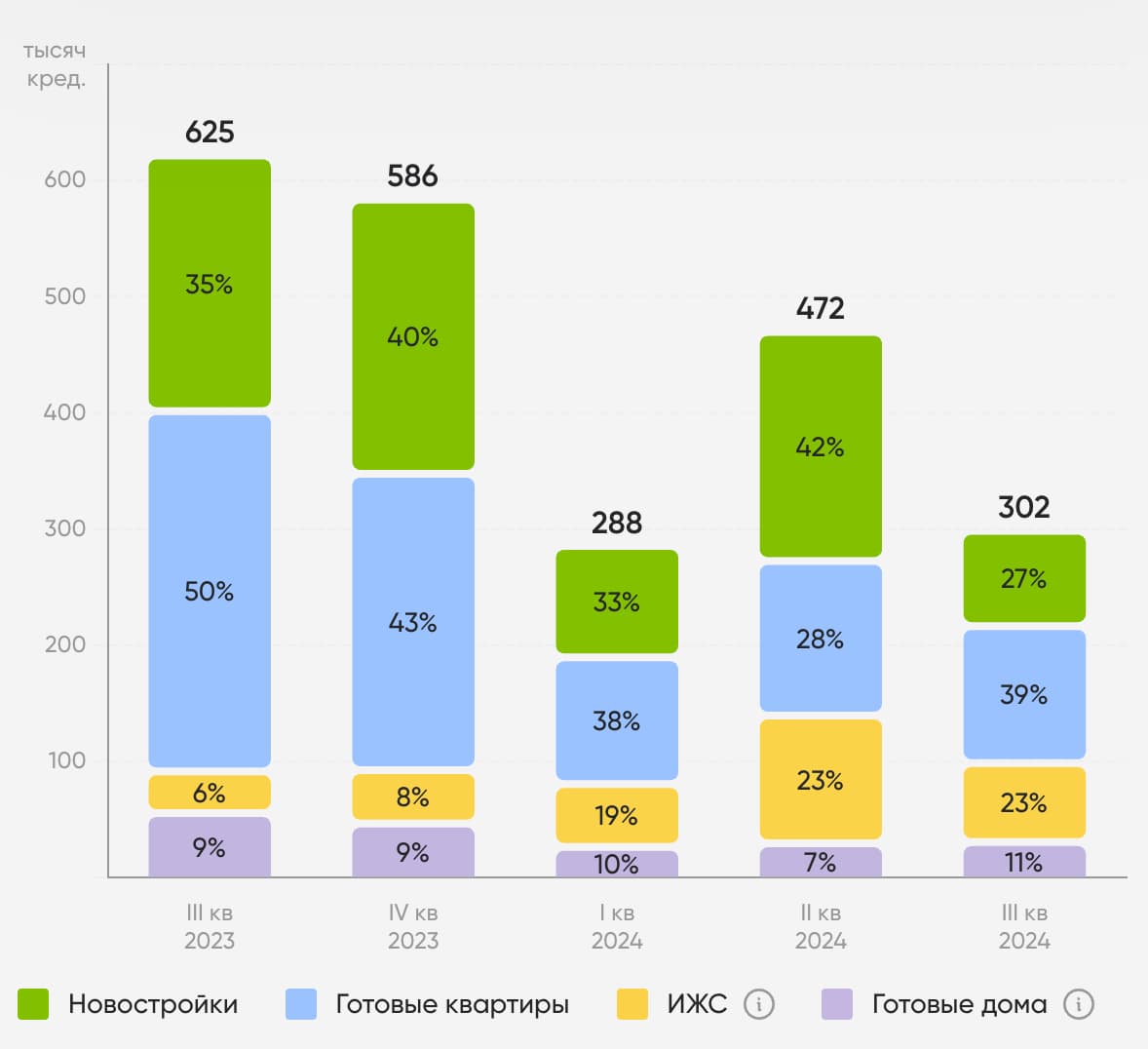

Рост ставки, по прогнозам экспертов, не сильно повлияет на рынок, поскольку критическая отметка в 15% пройдена давно. Даже со ставками в 20-25% люди продолжают брать кредиты — в третьем квартале 2024 года доля рыночной ипотеки составила 60% от всех ипотечных кредитов.

Льготные программы

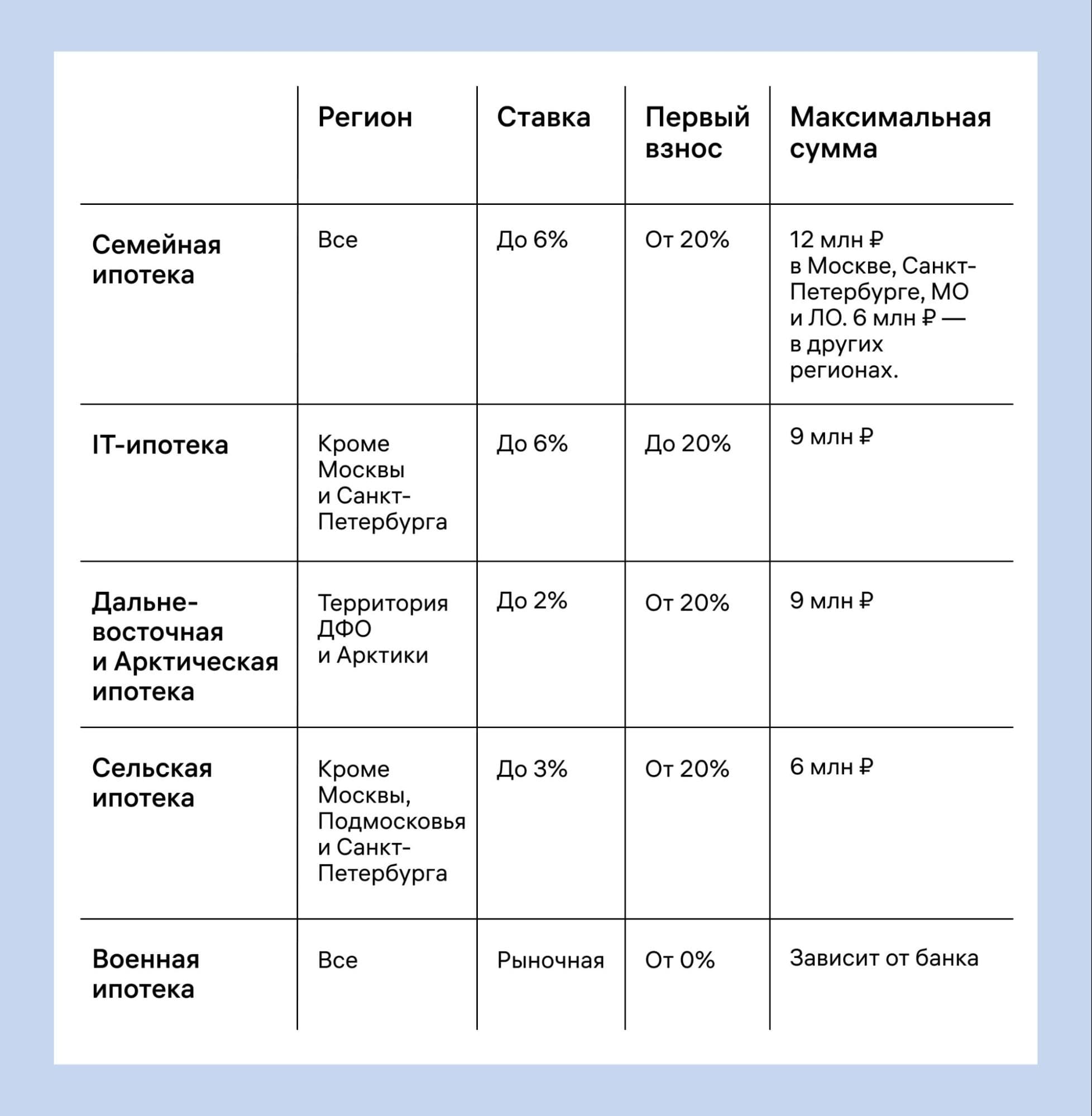

1 июля завершила работу самая массовая госпрограмма — льготная ипотека под 8%. Сейчас граждане могут взять квартиру по льготной ставке в рамках семейной, IT, военной, сельской, дальневосточной и арктической ипотек.

Официально программы действуют, но в конце 2024 года многие банки временно приостанавливают выдачу кредитов по ним из-за исчерпания лимитов. Так, Сбербанк уже несколько раз временно переставал выдавать кредиты по семейной ипотеке – основной льготной программе, с помощью которой до последнего времени поддерживали спрос на первичном рынке. Хорошая новость в том, что банки довольно быстро восстанавливают лимиты и снова начинают выдавать ипотеку.

Цены на первичку и вторичку

В октябре цены на первичном рынке остались на том же уровне, что и в предыдущем месяце. К концу года застройщики традиционно предлагают акции: рассрочку, траншевую ипотеку и пониженные ставки за счёт собственного финансирования.

На рынке вторичного жилья цена за квадратный метр держится примерно на одном уровне с небольшим снижением. Собственники предлагают скидки — в третьем квартале 2024 года средний размер скидки при торге составил 6–7%.

Разрыв между стоимостью первички и вторички довольно большой. В середине года он составлял примерно 50% — стоимость первички была дороже, к концу года разница немного снизилась. Центробанк в своём прогнозе говорил о планах сократить разрыв между ценой вторички и первички.

Спрос на жильё в ипотеку

Люди откладывают покупку недвижимости. Спрос на квартиры в новых домах снижается с каждым месяцем. По данным Роскадастра, в октябре количество сделок с новостройками снизилось на 11% по сравнению с сентябрём.

В то же время спрос на вторичное жильё почти не менялся в течение года. После того как ставка по рыночной ипотеке превысила отметку в 20%, она перестала сильно влиять на уровень спроса. Люди, которым нужно купить жильё, всё равно заключают сделки.

Ипотека в 2025 году

Точно спрогнозировать ситуацию на рынке невозможно, но уже сейчас мы можем предположить, что будет в 2025 году.

Ставки в 2025

ЦБ рассматривает четыре сценария экономического развития до 2027 года:

- Базовый: годовая инфляция снизится до 4–4,5%, а ЦБ смягчит денежно-кредитную политику. Ключевая ставка опустится до 14–16% в 2025 году и до 10–11% — в 2026 году. К 2027 году планируется возвращение к нейтральному уровню 7,8–8,5%.

- Рисковый: если случится глобальный экономический кризис, инфляция вырастет до 13–15%. Банк России ужесточит монетарную политику до 20–22% в 2025 году, чтобы предотвратить раскручивание инфляционной спирали. Инфляция приблизится к цели только в конце прогнозного горизонта.

- Проинфляционный: средняя ключевая ставка будет находиться в диапазоне 16,0–18,0% годовых в 2025 году, 11,5–12,5% годовых — в 2026, и 8,5–9,5% — в 2027.

- Дезинфляционный: в 2025 и 2026 годах средняя ключевая ставка составит 12–14% и 9–10% соответственно. В 2027 году она вернётся в долгосрочный нейтральный диапазон 7,5–8,5%.

Наиболее вероятный сценарий, по мнению ЦБ, — базовый.

Ключевая ставка на момент написания статьи составляет 21%, ЦБ не исключает, что на очередном заседании в декабре, она будет повышена до 23%. Когда ситуация нормализуется? По словам председателя ЦБ Эльвиры Набиуллиной, если инфляцию удастся затормозить, ЦБ будет постепенно снижать ключевую ставку:

Мы считаем, что наша политика позволит снизить инфляцию до 4-4,5% в следующем году, затем ее стабилизировать на уровне вблизи 4%. И по мере её торможения мы будем рассматривать и постепенное снижение ключевой ставки. Если, конечно, никаких дополнительных шоков не будет внешних, снижение начнется в следующем году.

Повышение ключевой ставки ведёт к сокращению выдачи ипотеки — эксперты предполагают, что в 2025 году будет выдано около 1,3 млн жилищных кредитов. Этот показатель будет примерно соответствовать уровню 2022 года.

В 2025 году ЦБ планирует постепенно снижать ключевую ставку. Если это произойдёт, то спрос на жильё начнёт восстанавливаться. В противном случае цены на квартиры могут снизиться из-за длительного падения спроса и стабильного объёма предложений.

Льготные программы в 2025 году

Правительство работает над тем, чтобы сделать жильё доступнее. Планируются новые адресные программы льготной ипотеки для студентов, учителей, строителей и жителей регионов.

В 2025 году продолжат действовать семейная, дальневосточная, арктическая, IT- и военная ипотеки. Все эти программы продлены до 2030 года. Однако в 2025 году некоторые банки могут временно приостановить выдачу ипотек по этим программам из-за исчерпания лимитов.

Цены и спрос на недвижимость в 2025 году

Специалисты считают, что в ближайшее время цены на новостройки существенно не изменятся. Спрос остаётся стабильным даже при высоких ставках, и застройщики вряд ли снизят цены. К тому же программы государственной поддержки продолжат сохранять спрос.

С 1 января Центробанк введёт единый ипотечный стандарт. Это нужно для снижения рисков для заёмщиков и банков. Цель — сделать условия кредитования понятнее. Из минусов — ипотека станет менее доступной:

- перестанут работать программы без первоначального взноса,

- исчезнут субсидированные программы застройщиков со сверхнизкими ставками.

Если ЦБ смягчит денежно-кредитную политику и снизит ключевую ставку в 2025 году, то процентные ставки по рыночной ипотеке тоже упадут. Это может оживить рынок вторичного жилья.

Как взять ипотеку сейчас и нужно ли это делать?

Если вы думаете взять ипотеку до конца 2024 года, важно понять, зачем вам недвижимость именно сейчас. Купить просторную квартиру мечты будет затруднительно из-за ограничений, но можно рассмотреть жильё как инвестицию или для сдачи в аренду.

Принимая решение об ипотеке, учитывайте:

- Финансовые возможности. Оцените доходы и расходы, чтобы убедиться, что сможете выплачивать кредит.

- Стоимость жилья. Цена зависит от региона и типа недвижимости. Для инвестиций или аренды можно рассмотреть более дешёвые варианты.

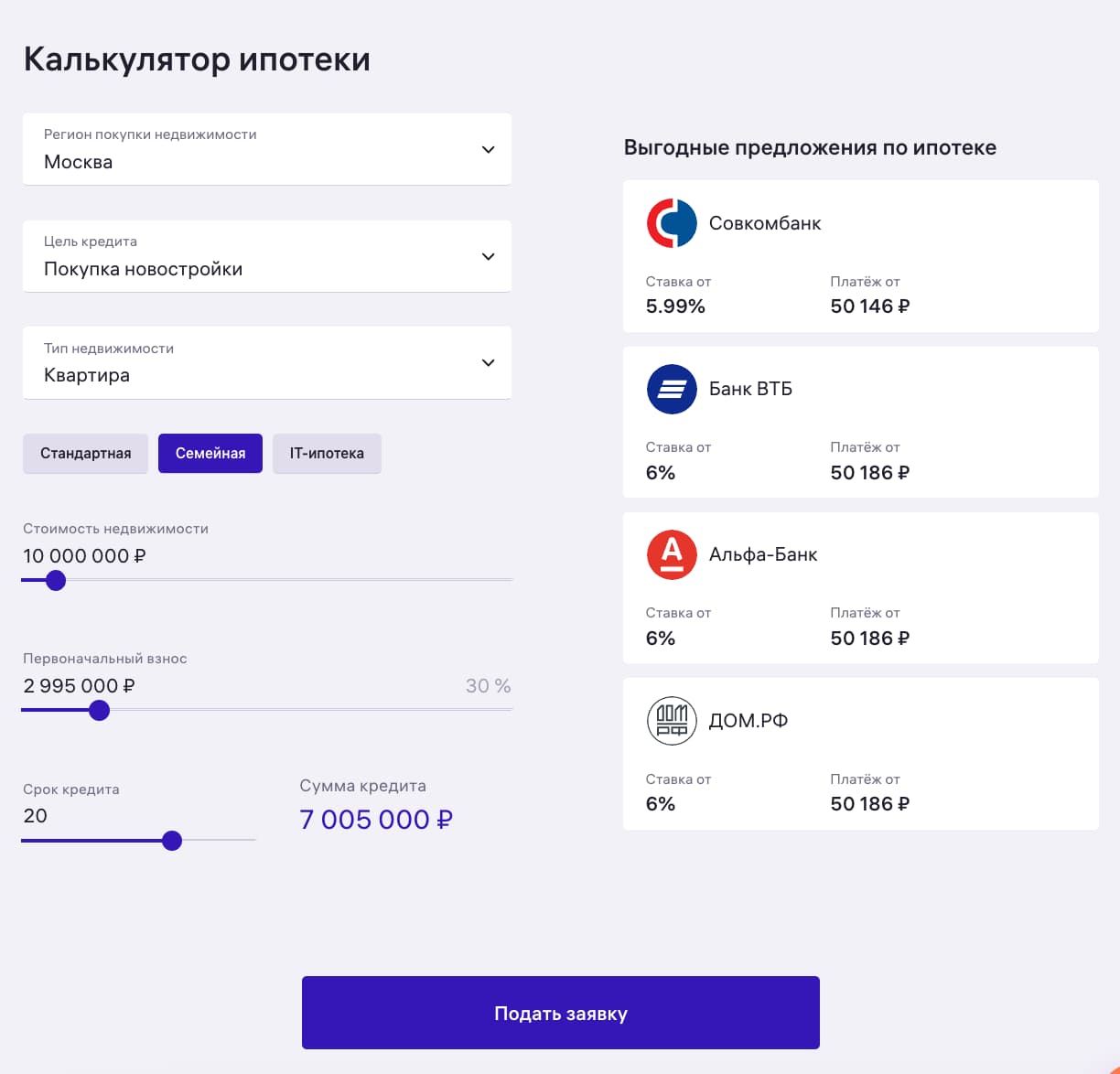

- Срок кредита. Чем больше срок, тем меньше размер платежей, но больше переплата. Комфортный срок можно рассчитать в нашем онлайн-калькуляторе.

- Первоначальный взнос. Он влияет на условия кредитования. Чем больше взнос, тем ниже процентная ставка и меньше сумма кредита.

Эксперты рекомендуют рассмотреть льготные программы, комбо- и траншевую ипотеки или рефинансирование кредита в будущем.

Льготные программы в 2025 году

1. Семейная ипотека со ставкой до 6% . Доступна заёмщикам с детьми. Первый взнос — от 20%. Жители Московской и Ленинградской областей могут взять ипотеку до 12 млн рублей, для других регионов максимальная сумма кредитования — 6 млн. Срок семейной ипотеки зависит от конкретного банка.

2. Дальневосточная и Арктическая ипотека. Программа кредитования под 2% годовых действует на всей территории Дальнего Востока и с 2023 года — в северных регионах России.

3. IT-ипотека. Оформить её может сотрудник аккредитованной IT-компании, которая пользуется налоговыми льготами и не зарегистрирована в Москве или Санкт-Петербурге. При этом объект недвижимости также должен находиться вне этих городов.

4. Военная ипотека. Программа подходит для военных, которые служат по контракту. Они вступают в накопительно-ипотечную систему и получают выплаты от государства на счёт. Спустя три года службы деньги можно потратить на первый взнос на жильё в любом регионе России.

5. Сельская ипотека со ставкой до 3%. Выдаётся на покупку недвижимости в сёлах с населением до 30 тыс. человек. В программе участвуют почти все регионы России, кроме Москвы, Подмосковья и Санкт-Петербурга.

Комбо-ипотека

Комбинированная ипотека — вариант кредитования, при котором часть суммы берётся на льготных условиях, а часть — на общих.

Например, Иван и Марина живут в Волгограде и хотят купить квартиру за 10 млн рублей. У них есть 2 млн рублей на первоначальный взнос. По семейной ипотеке они могут получить до 6 млн рублей, поэтому оформляют комбо-ипотеку: 6 млн — по семейной программе, 2 млн — под рыночную ставку.

Комбо-ипотека подойдёт, если:

- квартира мечты дороже, чем доступно по госпрограмме,

- разница между стоимостью жилья и лимитом по программе небольшая,

- жильё стоит не более 30 млн в Москве и Санкт-Петербурге или 15 млн в регионах.

Траншевая ипотека

Это кредит, который выдаётся частями по мере строительства объекта. Условия определяет застройщик вместе с банком.

Вот как работает траншевая ипотека:

- покупатель платит проценты только на выданную часть кредита, поэтому на старте платежи получаются маленькими,

- по завершении каждого этапа строительства застройщик получает следующий транш.

Этот вариант подойдёт, если вы:

- хотите купить жильё в строящемся доме или построить частный дом,

- живёте в съёмной квартире,

- рассматриваете покупку недвижимости как инвестицию.

Рефинансирование кредита

Помогает сэкономить на оплате процентов, уменьшив срок займа или сумму ежемесячного платежа.

Пример рефинансирования:

У Анны есть ипотека под 20% годовых, осталось выплатить 3 млн рублей за семь лет. При этом сумма ежемесячного платежа — 66 620 рублей. Если рефинансировать этот кредит со снижением ставки до 18%, сумма ежемесячного платежа снизится до 63 050 рублей, а общая сумма переплаты по кредиту — на 300 900 рублей.

Рефинансировать ипотеку стоит после снижения ключевой ставки Центробанком и процентных ставок по кредитам. По базовому прогнозу ЦБ, это может произойти к концу 2025 или в начале 2026 года.

Где найти выгодные условия

Ипотечный рынок в 2025 году может развиваться по-разному. Всё будет зависеть не только от ключевой ставки, но и от государственной поддержки.

Сейчас ставка высокая, и нет гарантий, что она снизится до комфортного уровня в следующем году. Если у вас есть возможность платить за ипотеку, недвижимость можно покупать уже сейчас, например, в качестве инвестиции или для сдачи в аренду.

Сервис «Ипотека» от М2 поможет найти подходящую программу, рассчитать ежемесячные платежи и общую переплату, а также получить консультацию специалистов.

Заполните единую анкету, и мы отправим вашу заявку в 15 банков. Вы получите ответ через 15 минут и сможете выбрать понравившиеся условия. Специалисты М2 помогут подготовиться к сделке.