Суть траншевой ипотеки

Траншевая ипотека — это кредит, который выдаётся на жильё в новостройках и делится на несколько частей (траншей). Чаще всего их две, на каждую оформляется свой кредитный договор.

На практике это выглядит так👇🏽

Оплачиваете первоначальный взнос. Размер зависит от конкретной программы, но чаще всего — не менее 15% от стоимости недвижимости.

Заключаете ипотечный договор. В нём фиксируется процентная ставка, сумма кредита и цена жилья.

Банк выдаёт первый транш на время строительства дома. Эта часть ипотеки минимальная и может составлять хоть сто рублей. Сумма первого транша делится на равные части и выплачивается клиентом ежемесячно. Как правило, платежи тоже небольшие — на рынке есть предложения, по которым нужно платить от одного рубля в месяц.

Ближе к дате переезда выдаётся второй транш. Из стоимости квартиры вычитается первоначальный взнос и первая часть транша ипотеки.

Право собственности на любые новостройки начинается с момента ввода дома в эксплуатацию и передачи второго транша. Пока нет недвижимости — нет и права собственности на неё, только право требования по ДДУ — договору долевого участия. А с застройщиком не будет полного расчёта до ввода объекта в эксплуатацию.

Пример расчёта траншевой и обычной ипотеки

Условия траншевой ипотеки у каждого банка и застройщика свои. Но для примера возьмём следующую ситуацию: вы присмотрели студию за 6 млн рублей в ЖК, который достроят в апреле 2025 года. Новостройку можно взять и в траншевую ипотеку, и в обычную. Условия одинаковые: первый взнос — 15% (900 000 рублей), срок — 30 лет, ставка — 6,7%.

Траншевую ипотеку банк готов выдать в две части: первую на 1 млн рублей (первый взнос + кредит на 100 000 рублей), вторую — на 5 млн рублей. Платёж в первые два года до выдачи ключей — около 4500 рублей. Переплата за это время — примерно 7000 рублей.

Следующий транш вам выдадут в апреле 2025 года. Ежемесячный платёж вырастет до 32 998,55 рублей, рассчитаться с долгом нужно за 28 лет. Сумма переплат за это время составит около 6,1 млн рублей.

Для сравнения: ежемесячный платеж по обычной ипотеке — 32 909,18 рублей (он будет таким все 30 лет), а переплата — уже 6,7 млн рублей.

Основное преимущество траншевой ипотеки

Из расчётов выше видно, что платёж по такой ипотечной программе в первые несколько лет будет существенно меньше, а в будущем не особо увеличится. При этом вы сможете сэкономить и на переплате.

В случае с обычным кредитом заёмщик начинает выплачивать и «тело» долга, и проценты с первого месяца. Из-за этого возникает большая переплата, особенно при аннуитетной схеме погашения. В этом случае основную долю платежа в первые несколько лет ипотеки составляют именно проценты.

При траншевой ипотеке до момента сдачи дома в эксплуатацию проценты начисляются лишь на небольшую часть кредита, а не на всю сумму. Из-за этого итоговая переплата становится меньше.

Вот несколько ситуаций, когда выгодно брать такую ипотеку

Ситуация №1. Взяли ипотеку на строящуюся квартиру, а пока живёте в арендованной. Это может быть тяжело: не у каждой семьи есть деньги и на ипотеку, и на съём, стоимость которого порой сравнима с платежом по кредиту. С траншевой ипотекой достаточно ежемесячно вносить небольшую сумму, а остальными деньгами оплачивать аренду.

Ситуация №2. Хотите жить в старой квартире, пока строится новая. Это удобно, если необходимо улучшить жилищные условия — например, переехать из однушки в двушку. С траншевой ипотекой не придётся сначала продавать старое жильё, а потом ждать новое. Вы оформляете кредит и, по сути, забываете о нём до выдачи ключей: живёте в прежней квартире и после продаёте и гасите ипотеку или её часть без огромных переплат.

Ситуация №3. Нужно подкопить деньги на ремонт. Актуально для тех, кто планирует переехать в жильё без отделки. В первые несколько лет сможете копить разницу между ипотечными платежами, а к моменту сдачи дома закупиться необходимыми материалами и начать наводить красоту.

Ситуация №4. Собираетесь инвестировать в строящееся жильё. Например, покупаете недвижимость под аренду. С обычной ипотекой придётся каждый месяц вносить платежи, которые пока что не сможете покрыть доходом от съёма. По траншевой программе эти платежи минимальны. То же самое и при покупке квартиры под перепродажу — в первые несколько лет особо не переплатите, зато в будущем сможете перепродать подороже.

Подводные камни

Траншевую ипотеку выдают только ограниченное количество банков и только на новостройки — вторичное жильё не попадает под эту программу. Причем её предлагает не каждый банк или девелопер — придётся потратить время на поиски подходящего варианта.

Другой недостаток — повышенный первоначальный взнос. В среднем он равен 15–20%, тогда как по стандартной ипотеке на новостройки — 0–10%. А ещё траншевая ипотека не всегда суммируется с другими льготными программами: семейной, ипотекой для IT-специалистов и так далее.

Разобраться во всем многообразии ипотечных предложений порой не так уж и просто. Чтобы не тратить на поиски несколько часов, воспользуйтесь сервисом «Ипотека» от Метра квадратного.

Просто заполните анкету, которую рассмотрят сразу несколько банков. А после — дождитесь решения, выберите наиболее выгодное предложение и приступайте к оформлению. Специалисты сервиса М2 помогут: например, расскажут, какие документы понадобятся, и ответят на все волнующие вопросы.

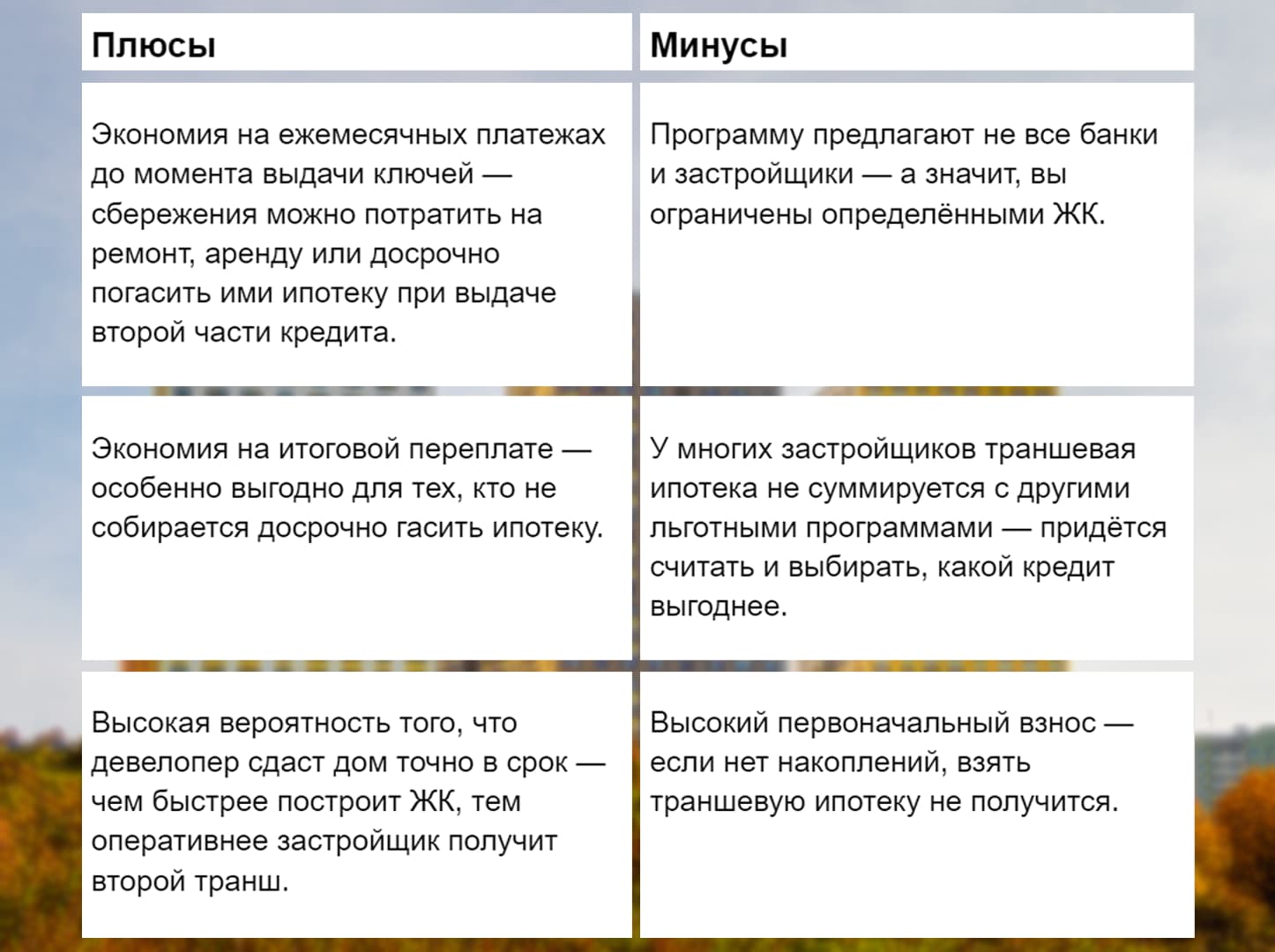

Кратко: плюсы и минусы траншевой ипотеки